Mistä tiedät, jos asiakkaasi riski muuttuu?

Blogi29.09.2017

Miten saat tiedon, kun asiakkaasi riski muuttuu? Kuinka pysyt ajan tasalla asiakaskantasi kokonaisriskistä eli luottotappioiden todennäköisyydestä? Onko luottopolitiikkasi rakennettu niin, että se luo kasvua, mutta pitää riskit hallinnassa?

Kuluttajille luottoa myöntävien yritysten tietoisuus riskistä on Suomessa jo varsin korkealla tasolla. Kuluttajansuojalaki velvoittaa luotonmyöntäjää tuntemaan kuluttaja-asiakkaan ja varmistumaan tämän maksukyvystä ennen luottosopimuksen tekemistä. Luotonmyöntöprosessit ovat yhä useammin pitkälle automatisoituja, mikä tuo kustannustehokkuutta ja tasaista laatua asiakasvalintaan.

Riski voi muuttua nopeasti

Parhaillaan käydään aktiivisia keskusteluja positiivisen luottotiedon kattavammasta hyödyntämisestä Suomessa. Tavoitteena on tuoda lisää tietoa päätöksenteon tueksi, jotta kuluttajien ylivelkaantumista voitaisiin ehkäistä. Rahaluottoa myöntäville yrityksille positiivisen tiedon tarpeeseen on jo olemassa ratkaisu, jota ne hyödyntävät varmistuakseen siitä, etteivät heidän asiakkaansa ylivelkaannu tai jo ole ylivelkaantuneita heiltä lainaa ottaessaan. Lainanmyöntöhetkellä yksittäisen asiakkaan riskit siis tunnetaan jo kiitettävästi, kun luottopäätökset perustuvat mahdollisimman laajaan käytettävissä olevaan tietoon.

Asiakassuhteen aikana osa luottoa tai maksuaikaa myöntävistä yrityksistä seuraa kuluttaja-asiakkaansa taloudellista tilaa pelkästään omien tietojensa perusteella, ilman ulkoista impulssia esimerkiksi asiakkaalle rekisteröidyistä maksuhäiriömerkinnöistä tai henkilöluokituksen muutoksista. On haastavaa hahmottaa asiakassalkun kokonaisriski ja siinä tapahtuvat muutokset, jos asiakaskanta koostuu tuhansista asiakkaista ja luotoista – varsinkin silloin, kun yksittäisten asiakkaiden lainasopimukset ovat pidempiä.

Sama hyvä asiakas ei välttämättä toisena hetkenä olekaan enää hyvä, ajoissa takaisinmaksava asiakas.

Luottosalkun riskejä on seurattava

Uusien luottojen lyhennykset vaativat osansa asiakkaansa maksuvarasta, mutta aiemmille luotonmyöntäjille tietoa asiakkaan uusista luotoista ei nykyisellään kantaudu. Salkun kokonaisriski voi kasvaa salakavalasti, joten sitä pitää seurata ja raportoida.

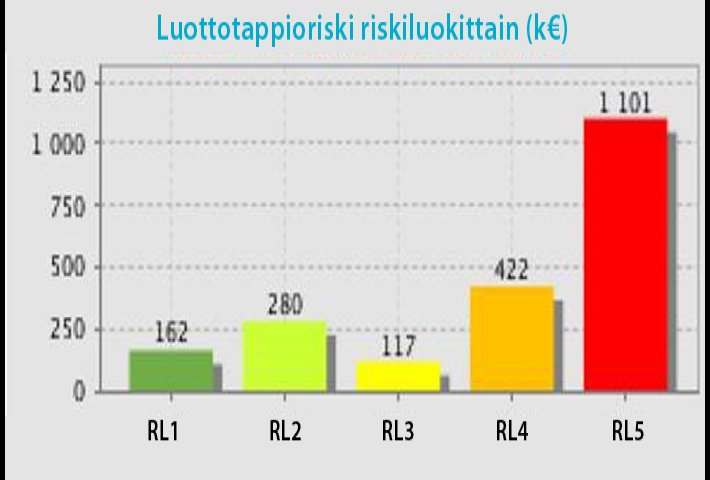

Kun luottokanta muodostuu suuresta määrästä pieniä, satojen tai tuhansien eurojen kuluttajaluottoja, on yrityksen käytännössä hyväksyttävä se tosiasia, että joukkoon mahtuu asiakkaita, joista aiheutuu luottotappioita. Jäljelle jää siis kokonaisluottotappion pitäminen kurissa sekä riskin suuruuden arvioiminen ja seuraaminen sekä hinnoittelu koko joukon osalta. Mikäli seurantaa ja tietoa asiakaskannan kokonaisriskistä ei ole, luottotappio-osuuteen ei pystytä vaikuttamaan yhtä aktiivisesti – joko kiristämällä tai hölläämällä uusien luottojen myöntämistä. Seuraamiseen on useita moderneja raportointiratkaisuja olemassa – sekä päätösten raportoinnin saralla että erillisenä riskianalyysinään.

Tämän päivän luottopolitiikka on yrityksen liiketoiminnan ja asiakaskunnan mukaisesti mietitty ja datan pohjalle rakennettu malli, jonka toimivuutta seurataan jatkuvasti. Pieniä hienosäätöjä päätöskäytöntöihin tehdään jopa päivätasolla.

Asiakaskannan luottotappioriski elää, mutta sen elinkaaresta, nousuista ja laskuista, on hyvä olla tietoinen.

Reetta Sinelampi

Liiketoiminnan kehityspäällikkö

Suomen Asiakastieto Oy

Takaisin

Takaisin

Seuraa Asiakastietoa

Seuraa Asiakastietoa

Uutisarkisto

Uutisarkisto Pörssitiedotteet

Pörssitiedotteet Kuvat ja logot

Kuvat ja logot